Kann der Online-Lebensmittelhandel rentabel sein?

Es gibt viele Studien und Gutachten zum Niedergang des stationären Handels. Der Aufstieg von reinen E-Commerce-Unternehmen wie Amazon, Alibaba, ASOS und Ocado zeugt von der Bedrohung, der das traditionelle Einzelhandelsgeschäft ausgesetzt ist. Aber das Wachstum des E-Commerce-Lebensmitteleinzelhandels ist zwar zweifellos bei den Verbrauchern beliebt, seine finanzielle Nachhaltigkeit ist derzeit jedoch unklar.

Bei FRC erklären wir, warum sich dieser Zweig der Internet-Revolution gerade im Lebensmittelbereich erst noch bewähren muss! Beim Vergleich von stationären und reinen Online-Händlern (im Folgenden „Pure Player“ genannt) spielen mehrere Faktoren eine Rolle.

Wie können wir Ihnen helfen?

Wir werden uns in Kürze mit Ihnen in Verbindung setzen!

Gerne arrangieren wir auch einen Telefon- oder VOIP-Anruf, um Ihre Bedürfnisse besser zu verstehen.

1. Finanzen

Der Lebensmitteleinzelhandel ist grundsätzlich ein margenschwaches Geschäft. Abhängig vom Format oder der Entwicklung des Marktes liegen die EBITDA-Margen im Allgemeinen zwischen 4 und 81 TP3T und das EBIT zwischen 2 und 51 TP3T des Nettoumsatzes. Die Rendite auf das eingesetzte Kapital (ROI) reicht von 7 bis 12%. Die Attraktivität dieses knallharten Geschäfts liegt im absolut möglichen Cash-Gewinn. Damit ist der Lebensmitteleinzelhandel einer der größten Cash-Generatoren aller Unternehmensformen.

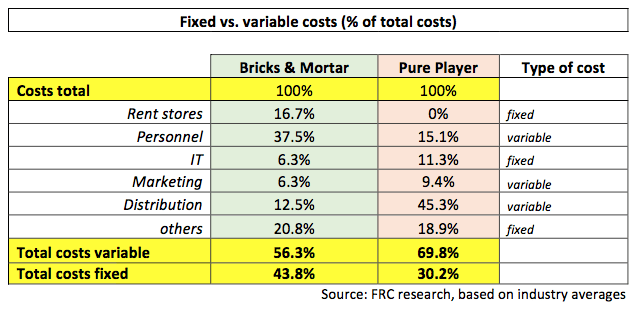

In einer Branche mit niedrigen Margen sind die Kosten der Schlüssel, um sicherzustellen, dass die Preise für den Verbraucher akzeptabel sind, und hier ist die große Sache: Die Kosten für den Betrieb eines E-Commerce-Betriebs sind NICHT niedriger als die Kosten für das stationäre Äquivalent! Siehe Exponat 1 unten.

Pure-Player-Lebensmittelbetreiber haben aufgrund der relativ hohen Investitionen, die in Technologie, Robotik und Logistikausrüstung erforderlich sind, viel höhere Abschreibungen und Amortisationen.

Ocado in Großbritannien ist eine interessante Fallstudie. Es schneidet etwas besser ab als das in Abbildung 1 gezeigte durchschnittliche Pure-Player-Geschäft. Nach 16 Jahren im Geschäft erzielt Ocado mit 1,3 Mrd. £ Umsatz, 230.000 bearbeiteten Bestellungen pro Woche und einem als Weltklasse-Backoffice-System anerkannten EBITDA ein EBITDA Gewinn von 6% und ein EBIT von 2% ? immer noch deutlich weniger als ein stationäres Geschäft ähnlicher Größe!

2. Fixe vs. variable Kosten

Darüber hinaus fraktioniert das Erzielen von mehr Umsatz und Volumen für einen Pure Player die Kosten nicht immer auf die gleiche Weise und erhöht daher den Gewinn nicht proportional wie für stationäre Lebensmittelhändler.

Während ein stationäres Geschäft mit steigendem Umsatz deutlich mehr Gewinn erzielt, gewinnt ein E-Commerce-Lebensmittelhändler weniger. Wie Abbildung 2 zeigt, sieht sich der Pure Player mit höheren variablen Kosten konfrontiert. Je mehr Kunden ein Pure Player gewinnt, desto mehr Kosten hat er, da sein Vertriebsaufwand einen größeren Anteil an den Gesamtkosten ausmacht als sein? Ziegel und Mörtel-Äquivalent.

3. Warenkorbgröße und Kategoriemix

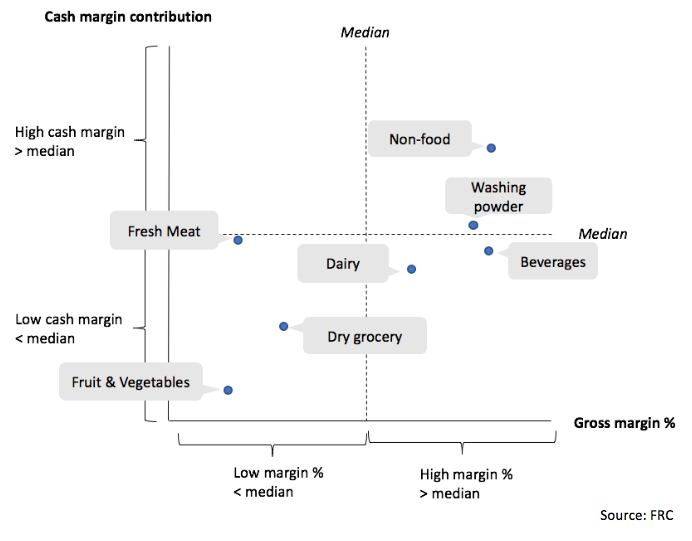

Etwas besser könnte die Position für jeden Pure Player aussehen, wenn durch die Erhöhung des Wertes eines Online-Korbs ein Umsatzzuwachs erzielt würde. Dann könnte ein Teil der Vertriebskosten festgesetzt werden. Wenn wir uns jedoch ein Unternehmen wie Ocado ansehen, ist die Warenkorbgröße bereits mehr als das Vierfache eines typischen Ziegel- und Mörteläquivalents. Die Realität ist wahrscheinlich das Gegenteil, wenn man versucht, eine größere Anzahl von Kunden zu erreichen, und die durchschnittliche Warenkorbgröße eher in Richtung der stationären Zahl sinkt (siehe Abbildung 3).

Als zusätzlicher Faktor ist der Kategorienmix eines Online-Warenkorbs anders (eigentlich profitabler) als das stationäre Äquivalent. Kategorien mit niedrigeren Margen wie Obst & Gemüse und Fleisch sind in einem E-Commerce-Warenkorb weniger prominent, da der Verbraucher jemand anderem weniger vertraut, dass er genau die Artikel auswählen kann, die er in diesen Produktsortimenten selbst auswählen würde. Während Kategorien mit höheren Margen wie schwere, sperrige Waschmittel oder Getränke überrepräsentiert sind, hilft dies dem durchschnittlichen Warenkorb, profitabler zu sein.

Darüber hinaus sind Non-Food-Geschäfte wie Textilien, Haushaltswaren, Schreibwaren usw. in der Regel margenstarke und oft hochwertige Artikel, sodass Lebensmitteleinzelhändler, die anbieten können, diese Sortimente aus ihrem Hypermarktgeschäft hinzuzufügen, ihre Rentabilität steigern können (siehe Grafik 4 ).

Das Online-Geschäft von Tesco ist profitabler als die meisten britischen Lebensmittelkonkurrenten, da es darauf abzielt, einen erheblichen Anteil seiner Non-Food-Sortimente mit höheren Margen zu verkaufen.

4. Gebühren für den Lieferservice

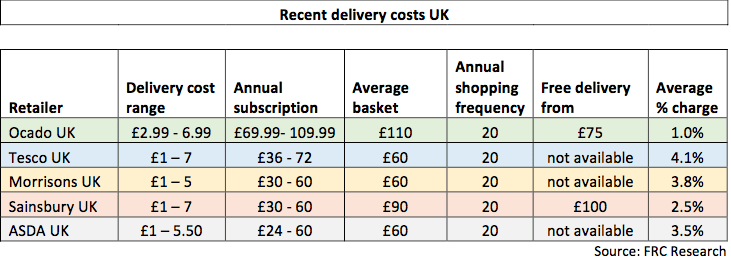

Um die mangelnde Rentabilität für einen reinen Online-Lebensmittelanbieter zu überwinden, ist ein kostenpflichtiger Lieferservice erforderlich. Wir bei FRC behaupten nicht, dass der elektronische Handel mit Lebensmitteln niemals funktionieren wird. Wir schlagen jedoch vor, dass die einzige Möglichkeit, ein nachhaltig profitables Modell in den entwickelten Einzelhandelsmärkten zu schaffen, darin besteht, eine Gebühr für den zusätzlichen Service zu erheben. Wir schätzen, dass diese Gebühr bei etwa 4% eines typischen 80-Pfund-Korbs liegen muss.

Dies ist ganz anders als das Hinzufügen von 4% zu allen E-Commerce-Einzelhandelspreisen, was Verbraucher irritiert, die Preise mit einem Äquivalent aus Ziegeln und Mörtel vergleichen und nicht mehr bezahlen möchten.

Das Hinzufügen von 4% zur Rechnung über eine Zustellgebühr wird jedoch die Zahl der Verbraucher auf diejenigen verringern, die ihre Zeit mehr wertschätzen. Aus diesem Grund war es für die meisten Einzelhändler so schwierig, die Akzeptanz der Massenverbraucher für die Zahlung dieser zusätzlichen Kosten zu erreichen. Wir haben eine Untersuchung des britischen Online-Lebensmittelsektors durchgeführt, um diesen Punkt zu veranschaulichen, wie in Abbildung 5 unten gezeigt.

5. Zukunft des Online-Lebensmittelhandels

Es wird prognostiziert, dass der Online-Lebensmittelanteil in Europa bis 2025 von 41 TP3T auf 91 TP3T wachsen wird. Unsere Ansicht bei FRC ist zu optimistisch. Das Gesamtmarktwachstum wird auf nur 1% pro Jahr prognostiziert. Der zunehmende Wettbewerb, um diesem winzigen Marktwachstum nachzujagen, wird wahrscheinlich ein wettbewerbsintensiveres Umfeld schaffen und daher einen Gewinnpool schrumpfen lassen.

In einer Branche, in der es schwieriger ist, Gewinne zu erzielen, können Kanäle wie E-Commerce wiederum nicht aggressiv angegriffen werden, ohne dass sich kompensierende Versandkosten lohnen, und dies wird die Wachstumsrate für diesen Kanal verlangsamen.

Da Liefergebühren in Höhe von 4% des Warenkorbbetrags zwangsläufig zur Norm werden, glauben wir bei FRC, dass ?Click and Collect? wird einen Teil des Full-Delivery-Service-Geschäfts ersetzen (hier holt der Verbraucher seine vorab kommissionierten Einkäufe in Ruhe an einem vorher vereinbarten Ort ab). Es ist die Lieferung, anstatt die Kommissionierung der Verbraucher? Einkaufskorb, der der teuerste Teil ist, daher wäre eine viel geringere Gebühr erforderlich. Dies ist jedoch für einen reinen Player-Händler sehr schwierig, da er Standorte für die Abholung unter Vertrag nehmen muss, und dies ist natürlich auch mit Kosten verbunden. Ein Bricks-and-Mortar-Player könnte einfacher ein ?Click and Collect? Service in bestehenden Geschäften an für den Kunden günstigen Standorten.

Wir von Foley Retail Consulting sind darauf spezialisiert, stationäre Einzelhändler dabei zu unterstützen, ein Online-Geschäft erfolgreich in ihre bestehende Struktur zu integrieren, sowie Pure Player dabei zu unterstützen, ihr Angebot und ihre Kosten zu optimieren, um nachhaltig erfolgreich zu sein.